近年のM&A件数増加に伴い、仲介業者も増えてきました。

中でもプラットフォームを活用したマッチングに加え、アドバイザーによるM&A実務サポートを組み合わせた、ハイブリッド型M&A仲介サービスを提供しているのがファンドブック。

しかしファンドブックは、未上場企業がゆえに情報開示が少ないのが現状です。

そこで本記事では、M&A仲介業者のファンドブックの真相に迫るため、ネット上の口コミや評判を見つつ、徹底検証してみました。

実践的な個人M&Aを学べる無料メルマガ講座もやってます!

メルマガでは、会社を買って起業・副業を考えている方に向けて、以下のようなコンテンツを用意しています。

- 個人M&Aで成功する人の特徴

- 個人M&Aに合ったベストな手法

- 良い案件の見つけ方

登録はもちろん無料。20日間で個人M&Aだけでなく、経営者としてのノウハウも習得できます。

少しでも気になった方は、ぜひ下記リンクをチェックしてみてください。

ファンドブックの会社概要

まずは、ファンドブックの会社概要をダイジェストでお伝えしていきます。

| 項目 | 内容 |

|---|---|

| 会社名 | 株式会社fundbook |

| 事業内容 | M&A仲介事業 |

| 設立 | 2017年8月7日 |

| 従業員数 | 265名 |

| 代表取締役 | 畑野 幸治 |

| 資本金 | 20億円 |

| 業績 | 売上高:35.6億円 |

| 会社所在地 | 東京都港区 |

| 平均年収 | 400~500万円 |

※業績は2020年3月期の決算

※従業員数はWantedlyから引用

※平均年収はエンライトハウスのデータを参考

ファンドブックは2017年8月に設立されたM&A仲介業者です。

M&A仲介業者の中では歴史が浅く、それでも従業員265名、売上も35億円以上を上げている勢いのあるスタートアップ企業といえます。

ファンドブックの特徴は冒頭で触れたとおり、M&Aプラットフォームと、実務サポートを組み合わせたハイブリット型の仲介業であること。

M&Aプラットフォームによるマッチングと、担当アドバイザーによる丁寧なサポートを組み合わせ、理想の相手先とM&Aの実現を目指しています。

以下で、ファンドブックについて深掘りしていきます。

ファンドブックの代表取締役は畑野幸治氏

引用:Forbes

急成長を続けるファンドブックを率いるのが、代表取締役CEOである畑野幸治氏です。

畑野幸治氏は1983年生まれの東京都出身。大学時代のインターンでネット広告業界に関わり、在学中に2007年にインターネット広告事業である株式会社Micro Solutions設立。

2017年8月に株式会社ファンドブック(fundbook)を立ち上げ、代表取締役に就任し現在に至ります。

畑野氏がM&A仲介業者であるファンドブックを立ち上げた理由は、自身の会社譲渡の経験からだそうです。

会社譲渡の際に、従来のM&Aは決して理想的な姿ではないと感じ、大廃業時代の社会課題を解決するため、理想のM&A仲介を目指しファンドブックを立ち上げました。

自身の経験から理想的なM&Aを目指した結果、ファンドブックの特徴であるプラットフォームと、M&Aの実務サポートを組み合わせたハイブリッド型の事業モデルが出来上がったのでしょう。

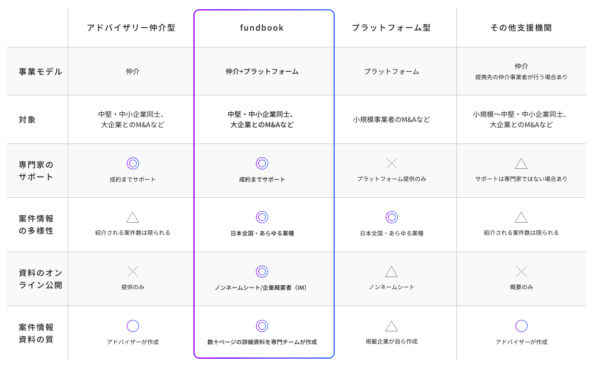

他社とのサービスの違い

引用:ファンドブック公式サイト

繰り返しになりますが、ファンドブックの最大の特徴は、プラットフォームとM&Aの実務サポートを組み合わせた「ハイブリッド型」のM&A仲介サービスです。

M&Aサービスは、営業マンが成約までサポートするアドバイザリー仲介型と、マッチングを手掛けるプラットフォーム型に大別されます。

どちらも良い部分と悪い部分があり、ファンドブックは双方の良い部分を抽出した、新たな視点でサービスを提供しています。

最近は、M&Aプラットフォームが増えていますが、実務的なサポートはなく当事者間でM&Aを進めていくのが一般的です。

そのため、どうしても時間がかかってしまうことがありますが、ファンドブックではスピーディに対応する仕組みを構築し、最短52日の成約も実現しています。

1日でも早くM&Aを実行したい、と望んでいる買い手・売り手の双方のニーズに応えられるサービスといえますね。

事例紹介

それではここから、ファンドブックの公式サイトに掲載されている、成約事例をピックアップしてみます。

30年にわたって、地域医療の一端を担ってきた個人経営の調剤薬局は、オーナー自身が引退を視野に入れつつ、地域のためにも調剤薬局を存続させたいと思っていました。しかし、一般的に門前薬局(病院や診療所の敷地を出て直ぐ前「門の前」にある調剤薬局)以外は、M&Aによるマッチングが難しいといわれています。

それでもファンドブックの支援もあり、たった2ヶ月のスピード成約となりました。

最終的に経営者同士の方針が一致し、無事に譲渡が成立しました。

今回の案件について事前に譲受企業にヒアリングし、報酬改定等による事業環境の変化にも対応できる規模を有していたことや、M&Aにより、事業を拡大していきたいという強いニーズを伺っていたことで、譲渡企業側に提案をしています。

両者の明確なニーズを理解し、シナジー効果を発揮できるように丁寧なサポートがあったことが、スピード成約につながったといえるでしょう。

譲渡企業側が譲受企業を探し、成約まで持ち込むには、半年や長ければ2年以上かかることもあります。

たった2ヶ月のスピード成約にこぎつけた背景には、ファンドブックの豊富な情報量や、両者のニーズをしっかりと把握し、提案できたことが最大の要因かと思われます。

会社立ち上げから、一緒に経営してきた役員が退職したことがきっかけとなり、M&Aで譲受企業を探していたWeb制作会社。今後の経営の方向性を考えた時に、タイミングよくファンドブックから連絡をもらい、M&Aを検討することになりました。

譲渡企業のオーナーとしては、設立の浅いファンドブックに不安が尽きなかったものの、担当アドバイザーの丁寧かつ高いコミット力を信じM&Aを進めます。

他社M&A仲介業者にも相談していましたが、ファンドブックの条件交渉や、譲受候補企業とのマッチ度は、他社と比べても群を抜いていたとのこと。

また譲渡企業のオーナーは、「自社の従業員にM&Aを進めていることを悟られないか」や「契約段階で交渉決裂とならないか」など不安要素も多くあったそうです。

このような不安要素があり、譲渡企業のオーナーは3ヶ月以内に成約させるという条件を設定。

結果、この案件は3ヶ月で成約となります。

こちらの案件は、「3ヶ月以内に成約」という条件がありましたが、結果として約束通り3ヶ月で成約となりました。

この結果になった背景には、事例①同様に、ファンドブックの担当アドバイザーの丁寧な寄り添いがあったのではないでしょうか。

確かにファンドブックは他のM&A仲介業に比べ歴史は浅いものの、担当アドバイザーの熱意は他社に引けを取らないということでしょう。

ファンドブックは怪しい? 口コミや評判を徹底検証してみた

それではここから、ネット上のファンドブックに対する口コミや評判を拾っていきます。ここでは主に、Twitterを中心にユーザーの口コミと評判を見ていきます。

最大手のトランビ、M&Aセンター傘下のバトンズ、エン傘下のマフォロバ。決算を調べてみると、登録者数は増えるけど、二次仲介だけだとなかなか利益は厳しそうですね。そういう意味ではファンドブックはハイブリッドなので最強。M&Aセンターさんと同じ戦略。

https://twitter.com/toyoday4/status/1385057798103339010

いろんなM&A会社が乱立してる中ここまでの急成長を遂げられるのは、ファンドブックのやり方が上手いのは勿論、M&Aが日本にかなり浸透してきてるからだと感じている。

“買収される”から“買い手を選んで良い条件で売る”が当たり前に。https://twitter.com/yosi0813/status/1265905008488280065

ファンドブック社長の著作が届きました!楽しみです。

https://twitter.com/Careerladder011/status/1442283379433504769

良い口コミを見る限り、ファンドブックがハイブリッド型のM&A仲介業者であることや、ビジネスが上手い点を評価する声が伺えます。

またファンドブックのCEOである畑野幸治氏は、「創業者利益の確保&会社の持続的な成長を両立 成長戦略型段階的M&A」「M&Aという選択」の2冊の書籍を出しています。

書籍のレビューを見てみると、以下のような口コミや評判がありました。

著者が実際に売却側としてM&Aを経験されている点や、経営者として成功されているにも関わらず次の挑戦に取り組まれている点、自らの生い立ちやM&Aに対する想いなどもこの書物から垣間見れた。なんとなくM&Aを知りたい方や興味を持った程度の方にはオススメ。

この会社に入りたい。そう思えるほど、社長の理念に共感しました。

引用:Amazon

こちらは畑野氏の書籍「M&Aという選択」に対するレビューです。

書籍は馴染みの薄いM&Aについて、初心者でもわかりやすいだけでなく、畑野氏自身のマインドに共感する口コミや評判が見受けられました。

続いてファンドブックに対する悪い口コミや評判も見ていきます。

日本M&Aセンターにせよ、MACPにせよ、ファンドブックにせよ、最低手数料2500万円はやや高い印象ですね

https://twitter.com/karl_popper_/status/1324689686128832512

ここ数年でM&Aの仲介してる会社を大小10社程度利用して判った事が二つある。一つ目は手数料が高い割には大した事をしない。二つ目はどこの会社もエージェントのレベルが低くビジネスマナーもなってないという事。特にストライクとインテグループとファンドブックは最悪の部類。利用者は注意されたし。

https://twitter.com/mendokusainkai/status/1289934035989303299

悪い口コミとして、ファンドブックの手数料を挙げられる方が見受けられました。

ファンドブックの公式サイトによると、譲渡対象資産額(営業権を含む)が5億円以下については、成功報酬が2,500万円となっています。

引用:ファンドブック公式サイト

一般的な相場が1,500~2,000万円といわれますので、やや高めといったところでしょうか。

ただその分、プラットフォームと実務サポートを組み合わせ、かつ担当アドバイザーによる手厚いサポートを踏まえると妥当な水準とも見て取れます。

この点については、各々の判断に別れるでしょう。

ファンドブックは手数料の高さから「怪しい」と言われるのか?

一部ではファンドブックに対し「怪しい」という口コミや評判も見受けられました。

確かにファンドブックは他社に比べると歴史も浅く、実績も少ないことに加え手数料が高いともいわれています。

しかし「手数料が高い=怪しい」とは一概にいえません。手数料が高い分、質の高いサービスの提供が受けられるのであれば、妥当な水準と判断できるでしょう。

また、ファンドブックの手数料が高いといわれる理由には、少しカラクリがあります。

ここでファンドブックの手数料について、細かく見ていきます。

| 手数料の種類 | 金額 |

|---|---|

| 着手金 | 無料 |

| 中間報酬 | 成功報酬の10% |

| 成功報酬 | 中間報酬除く90% |

以下、成功報酬のみ抽出してみます。

| 譲渡対象資産額 | 手数料率 |

|---|---|

| 5億円以下の部分 | 2,500万円 |

| 5億円超10億円以下の部分 | 4% |

| 10億円超50億円以下の部分 | 3% |

| 50億円超100億円以下の部分 | 2% |

| 100億円超の部分 | 1% |

※公式サイトより引用

まずファンドブックの手数料体系の特徴として、M&Aの流れの中で基本合意まで無料ということでしょう。

多くのM&A仲介業者が徴収する着手金は無料。着手金などの初期費用を設定しない理由は、「理想の相手とのM&Aの成約」という最終目標を経営者としっかり共有し、二人三脚で取り組むためとのこと。

さらに「担当アドバイザーの能力や紹介される候補先が分からない段階で費用が発生することは、不安も伴う」として、あえて基本合意まで手数料を徴収しません。

確かに、依頼する側としては、正式契約を結び高い手数料を支払ったにも関わらず、いつまで経っても候補先が見つけられなければ不安になりますよね。

つまり、ファンドブックの手数料が高い、というのは成功報酬の部分だけで、全体を通してみると着手金がないことを踏まえれば、他社と引けを取らないのではないでしょうか。

M&A業界の拡大により採用も積極的

それでは視点を変えて、ファンドブックの採用活動を見ていきます。

結論から述べると、ファンドブックはM&A業界の拡大により採用活動を積極的に実施。新卒採用にも積極的で、22年卒23年卒でそれぞれ採用活動を行っています。

以下、24年卒の新卒採用の条件をまとめてみました。

| 項目 | 内容 |

|---|---|

| 募集ポジション | ①M&Aアドバイザー ②ファイナンシャルアドバイザー |

| 応募資格 | 2024年3月末までに国内外の四年制大学卒業見込、 または大学院修了見込 |

| 勤務地 | 東京都港区 |

| 勤務時間 | 9:00~18:30 ※休憩時間90分 |

| 雇用形態 | 正社員 |

| 想定給与 | 月給35万円 +インセンティブ |

| 待遇・福利厚生 | 通勤手当、健康保険 厚生年金保険、雇用保険、 労災保険、結婚祝い金 出産祝い金、弔慰金 |

| 休日・休暇 | 完全週休2日制(土・日) 祝日・年末年始・有給休暇 慶弔休暇、夏季休暇 |

福利厚生については、ベンチャーやスタートアップの中では手厚い印象が伺えます。休日は完全週休2日制。ただし業務の進捗によっては休日出勤もあるとのこと。

また中途採用も積極的に行っており、M&Aアドバイザーを中心に様々な職種を募集しています。

なお、M&A業界の花形ともいえるM&Aアドバイザーは、「金融業界での営業成績が顕著な方」や「その他の業界で、トップクラスの営業成績をあげている方」となっており、金融機関出身者を優遇する動きも見られます。

ただし、金融機関出身者でなければならない、とは書かれておらず「コンサルティングファーム、総合商社、専門商社出身者でM&Aに興味関心が高い方」と、他業界でも熱意があれば採用するとのこと。

他業種からチャレンジする場合は、入社前にある程度M&Aに関する知識を付けておくと、いいスタートが切れそうですね。

実践的な個人M&Aを学べる無料メルマガ講座もやってます!

メルマガでは、会社を買って起業・副業を考えている方に向けて、以下のようなコンテンツを用意しています。

- 個人M&Aで成功する人の特徴

- 個人M&Aに合ったベストな手法

- 良い案件の見つけ方

登録はもちろん無料。20日間で個人M&Aだけでなく、経営者としてのノウハウも習得できます。

少しでも気になった方は、ぜひ下記リンクをチェックしてみてください。

まとめ:ファンドブックは怪しい会社なのか?

本記事では、ハイブリッド型M&A仲介業者であるファンドブックについて分析してきました。

ファンドブックは成功報酬の高さから、「怪しいのでは?」という口コミや評判が一部見られましたが、他者と比較しても決して高いわけではないです。

顧客に寄り添ったサービスを徹底するファンドブックは、安心して任せられるM&A仲介業者ともいえるでしょう。

ただし、本サイトが取り上げる個人が行うM&Aに関していえば、ファンドブックで依頼することは少しもったいないかもしれません。

そもそもですが、M&A仲介業者が手掛ける案件は、個人で行うM&Aに比べ遥かに規模が大きいです。

また、数千万円という手数料は、個人レベルのM&Aであれば重荷になります。

では個人が仲介業者を頼らず、M&Aで会社や事業を買って起業・副業できるかというと、買収対象が比較的小規模であれば十分可能です。

ただし個人で会社や事業を買う際は、いくつか注意点もあります。この点についてまとめた内容を、別ページにて書いていますので、気になる方はぜひチェックしてみてください。